- 2025-11-07

- 38 بازدید

- 0 دیدگاه

- اخبار مهم

نیمی از ۱۰ بانک بزرگ زیر خط قرمز کفایت سرمایه؛ خطر انتقال ریسک به سپردهگذاران!

به گزارش اقتصاد آنلاین، در پی ابلاغ تصویبنامه هیات وزیران درباره حداقل سرمایه لازم برای تاسیس و فعالیت بانکهای غیردولتی، تحلیلگران بازار پول و سرمایه بار دیگر به بررسی وضعیت سرمایه و توان مالی بانکهای کشور پرداختهاند. بر اساس این مصوبه، حداقل سرمایه مورد نیاز برای تاسیس هر نوع بانک مشخص شده است؛ بهطوری که حداقل سرمایه برای بانک جامع ۹۰ همت، برای بانک تجاری ۵۰ همت، برای بانک توسعهای ۴۰ همت، برای بانک تخصصی ۳۰ همت و برای بانک قرضالحسنه ۵ همت تعیین شده است.

برای پاسخ به این سوال که کدام بانک شرایط بهتری داشته و انتظار میرود با سرعت بیشتری به مرحله بعدی خود ارتقا یابد، رصد عوامل بنیادی نظیر کفایت سرمایه و توان سودآوری میتواند درک بهتری از شرایط موجود دهد.

چرا که صرفا افزایش عددی سرمایه ثبتی نمیتواند ضامن پایداری و سلامت مالی بانکها باشد، بلکه عوامل بنیادی نظیر کفایت سرمایه، کیفیت داراییها، توان سودآوری و ریسک نقدینگی نیز در تعیین جایگاه واقعی بانکها نقش تعیینکنندهای دارند.

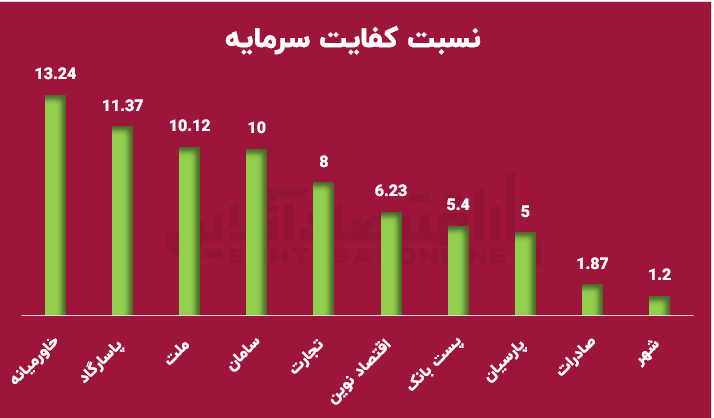

کفایت سرمایه بانکها

طبق تعریف، بانکها باید سرمایه کافی برای پوشش دادن ریسکهای خود از فعالیتهایشان را داشته و مراقب باشند که آسیبهای وارده به سپرده گذاران منتقل نشود؛ بنابراین باید از حداقل میزان سرمایه مطلوب برای پوشش ریسکهای عملیاتی خود برخوردار باشند.

واضحا هرچه میزان کفایت سرمایه بزرگتر باشد، توان بانک برای پوشش ریسکهای عملیاتی خود بالاتر است. گفتنی است که نسبت کفایت سرمایه مطلوب در ایران ۸ بوده، اما طبق بازل ۱۳، این نسبت در سطح جهانی به عدد ۱۶ افزایش پیدا کرده است.

همانطور که مشخص است، از ۱۰ بانک بزرگ کشور بر اساس ارزش بازار، کفایت سرمایه نیمی از آنها زیر عدد مطلوب است. بر این اساس، بانکهای خاورمیانه، پاسارگاد، ملت، سامان و تجارت، از کفایت سرمایه مناسبی برخوردار هستند.

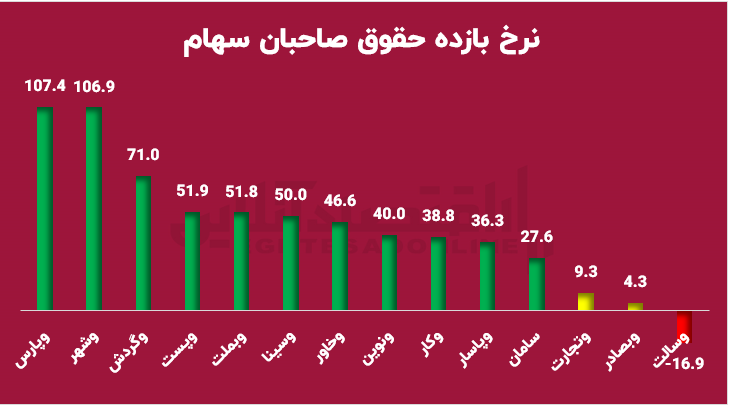

توان سودآوری

توان سودآوری یکی از بنیادیترین معیارهای سنجش عملکرد بانکها به شمار میرود؛ چراکه نشان میدهد مدیریت تا چه اندازه توانسته است منابع مالی، سپردهها و سرمایه سهامداران را به سود واقعی و پایدار تبدیل کند. در حقیقت، این شاخص منعکسکنندهی کارایی نظام مدیریتی، ساختار هزینهای و استراتژیهای درآمدزایی بانک در محیط رقابتی نظام بانکی است.

در ارزیابی توان سودآوری بانکها، یک شاخص اصلی مورد بررسی قرار گرفته است:نرخ بازده حقوق صاحبان سهام!

نرخ بازده حقوق صاحبان سهام نشان میدهد بانک به ازای هر صد واحد سرمایه سهامداران چه میزان سودآوری دارد. بهعبارتی، نرخ بازده حقوق صاحبان سهام بیانگر کارایی بانک در استفاده از سرمایه سهامداران برای خلق سود است.

هرچه این نرخ بالاتر باشد، نشاندهنده مدیریت کاراتر سرمایه، عملکرد بهتر در تخصیص منابع و استفاده موثرتر از داراییها است.

مطابق تصویر فوق و بر اساس دادههای سال مالی ۱۴۰۳، بانک پارسیان با ۱۰۷ درصد بازده حقوق صاحبان سهام در صدر جدول قرار گرفته است. این عدد بیانگر آن است که این بانک توانسته به ازای هر ۱۰۰ واحد سرمایه سهامداران، ۱۰۷ واحد سود ایجاد کند؛ رقمی بسیار قابلتوجه در میان بانکهای کشور.

پس از آن، بانک شهر با ۱۰۶.۹ درصد، گردشگری با ۷۱ درصد، پست بانک و بانک ملت در رتبههای بعدی قرار دارند. در مقابل، بانک صادرات با وجود رشد قیمتی، از نظر نرخ بازده حقوق صاحبان سهام در جایگاه پایینتری ایستاده است.

این اعداد نشان میدهد که تفاوت چشمگیری میان بانکها در میزان بهرهوری سرمایه وجود دارد. درحالیکه برخی بانکها مانند پارسیان و شهر توانستهاند بازدهی چندبرابری نسبت به میانگین صنعت ایجاد کنند، برخی دیگر همچنان درگیر ساختار هزینهای و چالشهای سودآوری هستند.

برآیند بررسی سرمایه ثبتی، کفایت سرمایه و توان سودآوری بانکها نشان میدهد که نظام بانکی کشور در آستانهی یک بازآرایی ساختاری قرار گرفته است. مصوبه جدید هیات وزیران، بانکها را ناگزیر ساخته تا در مسیر افزایش سرمایه و تقویت پایههای مالی خود گام بردارند؛ اما تجربه نشان داده است که صرف تزریق سرمایه نمیتواند به تنهایی موجب بهبود سلامت ترازنامهها یا ارتقای بهرهوری شود. آنچه اهمیت دارد، ترکیب متوازن سرمایه با کفایت سرمایه مطلوب و سودآوری پایدار است؛ عواملی که در کنار هم میتوانند پایداری مالی و اعتبار نظام بانکی را تضمین کنند.

در نهایت، بانکهایی که ضمن رعایت الزامات نظارتی و افزایش سرمایه، بتوانند بازدهی واقعی برای سهامداران ایجاد کنند و نسبت کفایت سرمایه خود را به استانداردهای بینالمللی نزدیک سازند، برندگان اصلی این تحول خواهند بود. سایر بانکها نیز اگرچه ممکن است در کوتاهمدت با رشد عددی سرمایه خود را در رده بالاتری قرار دهند، اما بدون اصلاح ساختار درآمدی و مدیریت ریسک، در دستیابی به پایداری مالی و رقابتپذیری بلندمدت با چالش مواجه خواهند شد.

ارسال دیدگاه